博裕资本终止提请仲裁程序 金科股份重整进入关键时刻

涉及32亿元的仲裁撤销了

图片来源:图虫

图片来源:图虫

“西南地产王”金科地产集团股份有限公司(*ST金科,以下简称“金科股份”,000656.SZ)的重组,迎来关键人的“放行”。

2月13日晚间,金科股份披露了一则关于公司重大仲裁事项进展的公告,公告显示,公司于2025年2月13日收到香港国际仲裁中心的信函,获悉申请人Broad Gongga Investment Pte.Ltd.(简称:Broad Gongga)提出的对公司的仲裁申请程序已终止。公司作为被申请人,涉案金额约32.03亿元。

公告显示,根据规则,金科股份根据规则,已经表达不反对意见,香港国际仲裁中心于2025年2月13日函告公司本案仲裁程序终止。

除此之外,金科股份还发布公告,质押给Broad Gongga的港股上市公司金科服务(09666.HK)1.078亿股票,将于2月28日-3月1日在淘宝网阿里资产拍卖平台上公开拍卖,起拍价格为北京天健兴业资产评估有限公司于2024年4月30日评估价的70%,即11亿元,折合每股10.21元。

截至2月14日收盘,金科服务的股价为7.19港元/股,差距较大。

质押股权高价拍卖,并撤销巨额仲裁的Broad Gongga是何方神圣?

时代周报记者回溯以往公司发现,Broad Gongga正是博裕资本旗下投资公司。博裕资本官网显示,其成立于2011年,是私募股权投资、二级市场投资、不动产与新基建投资,以及风险投资领域的专业机构。

对于此次博裕资本为何撤销仲裁以及质押的金科服务股权拍卖问题,2月14日,金科股份董秘办人士对时代周报记者表示:“博裕资本的动作是其出于自身的考量,也是对我们目前的重整方案有极大推动的。我们也看到,目前金科服务的市场价和拍卖价有一定差距,这也要看到时候的拍卖情况,博裕的拍卖,也是经过管理人统一协调同意的。”

四川安公律师事务所创始合伙人崔文官告诉时代周报记者:“单看价格差,不排除会对其他债权人的利益造成损害的可能,但最终如何还要看后续金科股份整体重组方案的推进以及本次拍卖对于整体重组方案的影响,尤其金科股份及其管理人后续的即将启动的二债会表决结果,才能进一步判断。”

撤销仲裁背后的交易历史

金科股份和博裕资本的关系要追溯到四年前。

2021年12月,金科股份发布公告,博裕资本通过旗下投资主体Broad Gongga收购金科服务1.44亿股,约占金科服务股份的22%。该部分股份原由金科股份所持有,转让给博裕资本的价格为37.34亿港元。

当时交易之后,博裕资本成为金科服务第二大股东,金科股份仍持有金科服务30.33%股份,为第一大股东。

其后,在2022年11月,博裕资本再次要约收购金科服务11.94%股份,由此成为金科服务的第一大股东,金科股份退居第二大股东。

金科服务2024年半年报显示,截至2024年6月30日,博裕资本持有金科服务36.24%股份,为第一大股东,金科股份持有金科服务股份为26.13%。

除了转让和要约收购的股票之外,金科股份又是何时将持有的1.078亿股质押给博裕资本的呢?

时代周报记者调查发现,在2021年12月,金科股份除了向博裕资本转让金科服务股份外,还和博裕资本签订了一致行动人协议,同时,金科股份旗下控股子公司还向博裕资本进行了贷款,金科股份提供了股权质押担保。

金科股份在2021年12月17日发布的对控股子公司提供担保的进展、控股子公司对参股公司提供担保的进展公告中提及,金科股份控股子公司重庆金科企业管理集团有限公司拟接受博裕投资旗下Broad Gongga提供的15680万美元(约10亿元人民币)贷款,期限364天,金科股份为该笔融资提供连带责任保证担保、股份质押担保。

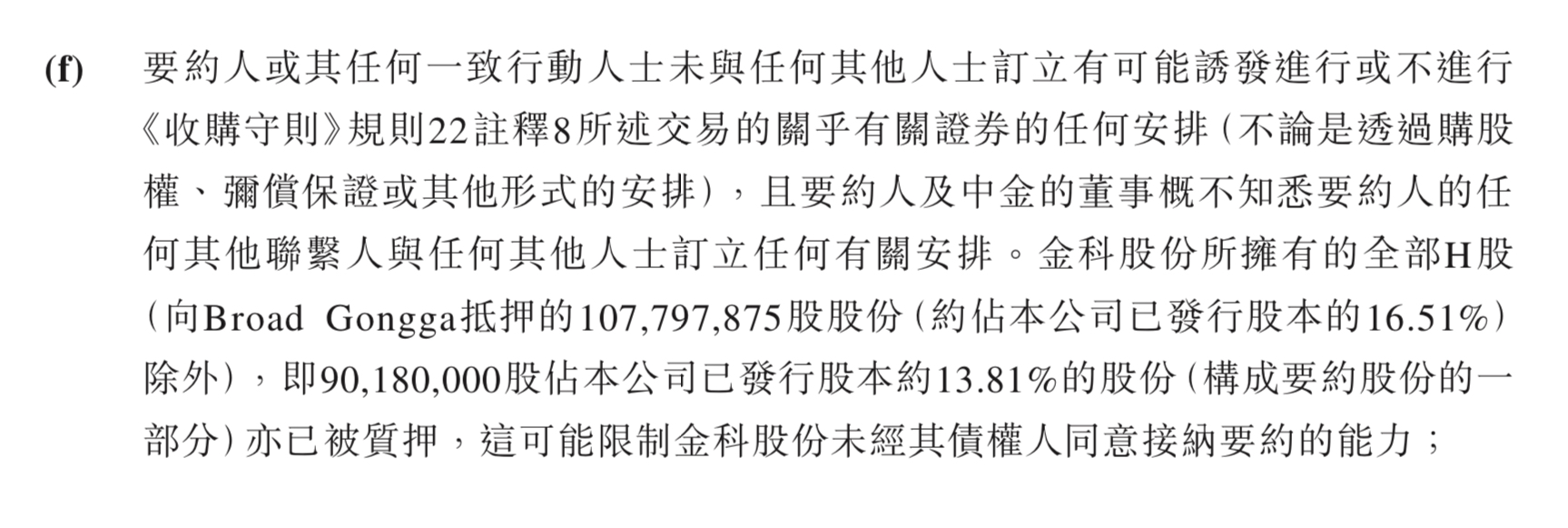

在金科服务2022年12月24日所披露的要约收购文件的最末端部分,写明金科股份已经向Broad Gongga质押了金科服务1.078亿股。

该质押数量与此次公告数量相符。

在股权质押担保贷款多年后,博裕资本于2024年4月,向香港国际仲裁中心提起了仲裁申请。要求金科股份按照股份转让协议以及书面通知向博裕资本支付32亿元人民币的补偿款,及按照股份转让协议向申请人支付以补偿款为基数,按每日万分之一的利率计算的滞纳金,由2022年10月20日起算至公司实际清偿之日止。

同时,博裕资本还申请就质押的1.078亿股金科服务股份,能够申请以拍卖、变卖该等被出质的股份及其孳息所得价款优先受偿,或以质押协议允许的其他方式处置该等被出质的股份,并就其所得价款优先受偿。

但是在申请仲裁10个月之后,博裕资本的态度发生了一百八十度大转变。

情人节前一天,即2025年2月13日,博裕资本旗下Broad Gongga已终止了向香港国际仲裁中心提请对金科股份的仲裁程序。

对于为什么会发生这样的转变,时代周报记者致电以及向博裕资本发去采访邮件,截止发稿时未获得回复。

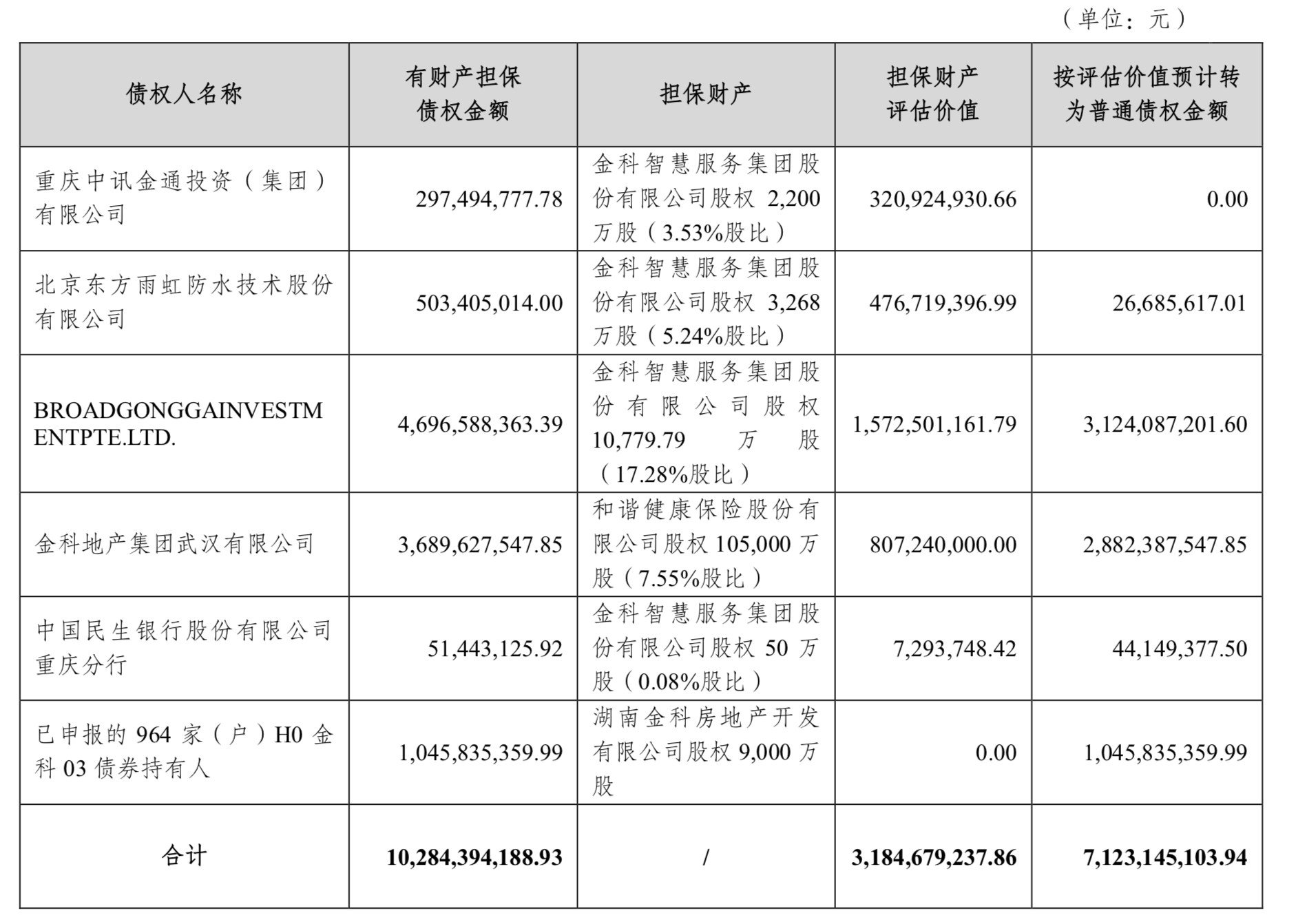

与此同时,对于质押的金科服务股权拍卖,金科股份也表示,博裕资本系本次拍卖标的股票的质押权人、是金科股份重整程序中的有财产担保组债权人之一,为保护相关债权人利益,高效推进重整计划草案表决工作,维持金科服务的稳定发展,根据《企业破产法》等相关法律规定,债务人与债权人协商一致的情况下,管理人结合重整工作整体安排,并综合各方意见后,依法启动前述股票的处置拍卖工作。

本次拍卖工作不会对金科股份、金科服务的正常生产经营产生不利影响,不会对金科股份司法重整工作产生不利影响,并未损害其他债权人利益。

重整进入最后的关键时刻

从2024年4月重庆市第五中级人民法院受理金科股份的重整申请以来,目前已经进入到了最后的关键时刻。

金科股份将于2025年2月18日召开第二次债权人会议,审议表决《金科股份重整计划(草案)》。

一位金科内部人士向时代周报记者表示:“金科重整比起清算肯定是目前状态下多赢的局面,大家都很支持,包括博裕。”

在债权人表决上,博裕资本对重整的态度也极为关键。

博裕资本就是金科重整解决债权组最优先的“有财产担保组”之最大债权人,其表决权占比近50%,且还持有约31亿元普通债权,其投票意向对表决结果具有决定性影响。

因此,如果争取到博裕资本的同意票将极大促进二债会表决通过。

为全力冲刺重整工作,争取债权人同意票,在博裕资本提出申请的情况下,金科股份管理人依照《中华人民共和国企业破产法》相关规定启动此次拍卖工作。

在重整投资人方面,金科股份已引入上海品器联合体、四川发展证券基金、中国长城资产3家产投方,已与20余家财投方满额签约,合计投资26.28亿元。

作为投资人最核心的上海品器联合体,还承诺提供不少于7.5亿元流动资金借款。

近日,品器资管CEO李根接受媒体采访时也表示,截至目前,所有重整投资人均已全部足额缴纳第一期履约保证金,其中部分投资人超比例缴款。在全部重整投资人中,国有背景的投资金额占比30%。据其描述,未来3~5年内,在新金科的收入及利润结构中,运营管理和服务类业务的占比要达到60%~70%。

金科股份重整之后,战略投资人将推动公司转型升级为以特殊资产管理为核心业务,金科服务自引进博裕作为战略投资者以后,已经表明该部分资产并非新金科发展所必须资产。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com