思林杰“蛇吞象”保壳:拟收购IPO撤回企业科凯电子,军工跨界消费电子难言协同

思林杰“蛇吞象”式收购背后,“保壳”压力凸显。

来源|时代投研

作者|雷映

编辑|郑少娜

今年以来,随着IPO审核趋紧,多家企业撤回IPO申请,转向上市公司并购重组之路,谋求曲线上市。

9月24日,证监会发布了《关于深化上市公司并购重组市场改革的意见》(下称“并购六条”),支持上市公司合理的跨行业并购。

同日晚间,思林杰(688115.SH)公告其筹划收购青岛科凯电子研究所股份有限公司(下称“科凯电子”)71%的股份。科凯电子曾在经过两轮审核问询后,于2024年4月撤回创业板IPO申请。

时代投研发现,思林杰与科凯电子各自的业务领域、客户类型、所属行业均不相同,该公司本次并购缺乏业务协同空间,更多或是为了扭转思林杰上市以来持续下跌的业绩颓势。

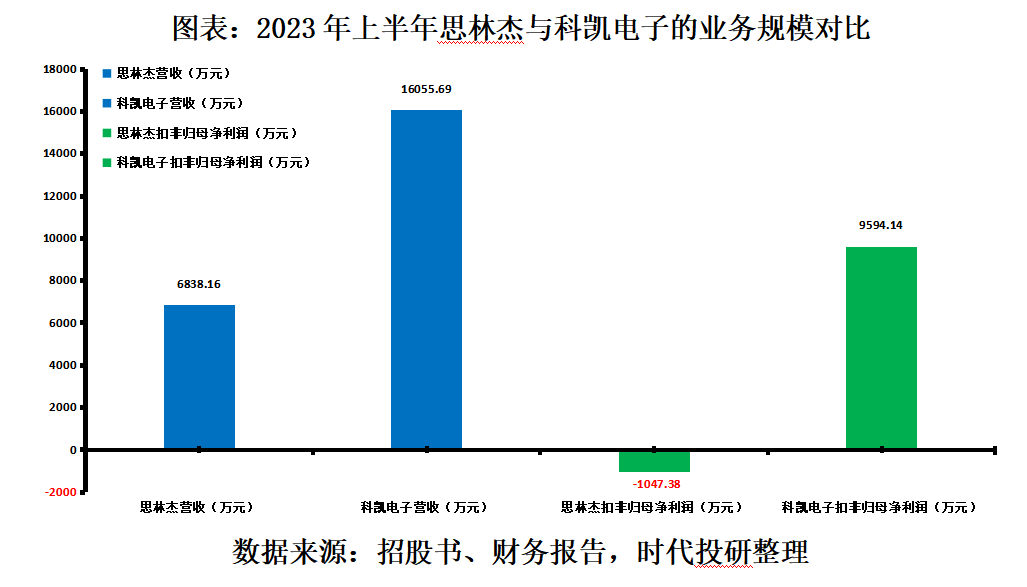

不过,从两家公司的业务体量看,科凯电子的收入规模、盈利规模较思林杰高出一倍以上。可预见的是,若本次收购完成,科凯电子的业务将成为上市公司的主要业绩来源。若不变更上市公司的控股权,思林杰现在的实控人及管理团队是否有能力管理科凯电子的业务经营?

11月19日,就业绩下滑、ST风险、并购科凯电子等相关问题,时代投研向思林杰发函并致电询问,截至发稿该公司尚未回复相关问题。

“蛇吞象”式收购背后,“保壳”压力凸显

思林杰专注于工业自动化检测领域,主营产品包括嵌入式智能仪器模块为主的工业自动化检测产品的设计、研发、生产及销售,可为下游客户提供定制化检测服务。

相较于传统检测方案,思林杰以嵌入式智能仪器模块为核心的检测方案,有效提高了客户生产销量、产品品质和生产自动化、智能化程度。因此,该公司的检测服务对通用化标准仪器的传统检测方案形成一定替代。

2022年3月,思林杰在科创板首发上市。招股书显示,2019—2021年,该公司的营收从1.18亿元增加至2.22亿元,扣非归母净利润从2863.31万元增长至6380.77万元,维持稳健增长。

不过,上市后,思林杰的业绩持续大跌。2022—2023年,该公司的扣非归母净利润分别为4420.06万元、262.74万元,同比分别下滑30.73%、94.06%,营收则在2023年降至1.68亿元。

根据上交所2024年修订的科创板股票上市规则,上市公司最近一个会计年度经审计的利润总额、净利润或者扣除非经常性损益后的净利润孰低者为负值且营业收入低于1亿元,上交所对其股票实施退市风险警示(ST)。

2024年前三季度,思林杰的营收为1.15亿元,扣非归母净利润为-2.04万元,陷入亏损经营。这意味着,如果该公司的业绩颓势继续,将面临被ST的风险。

不过,通过并购科凯电子,思林杰或可扭转当前的业绩颓势,从而避免被ST的风险。

据科凯电子的最新招股书(2024年2月18日签署)显示,2023年上半年,科凯电子的营收为1.61亿元,是思林杰同期营收的2.35倍,扣非归母净利润为9594.14万元,而思林杰同期扣非归母净利润为-1047.38万元。

可预见的是,若成功并购科凯电子,思林杰的第一大业务将变更为科凯电子主营的微电路模块业务,思林杰的扣非归母净利润也将主要来源于科凯电子。

届时,科凯电子将成为思林杰的核心盈利资产。然而,思林杰披露的并购交易预案显示,本次并购完成后思林杰的实控人仍为周茂林,控股权未发生变更。

公开履历显示,周茂林毕业于中山大学检测技术与自动化装置专业,在创立思林杰以前,主要在美的集团(000333.SZ)、广州市高科通信技术股份有限公司、广州芯德通信科技股份有限公司等家用电器企业、通信技术企业担任工程师。

各自业务领域不同,难言协同助力

思林杰并购科凯电子,除了实控人要面临跨界管理科凯电子难题,在业务上也存在难以协同的风险。

招股书显示,科凯电子主营军用微电路模块产品,主营产品包括电机驱动器、光源驱动器、信号控制器等,下游客户主要为中国航空工业集团、中国兵器工业集团等军工企业,属于军工电子产品范畴。

根据《国民经济行业分类与代码》(GB/T4754-2017),科凯电子所属行业为“C39 计算机、通信和其他电子设备制造业”。而招股书中所披露科凯电子的5家同行业可比上市公司,所属申万一级行业主要为“国防军工”,所属申万二级行业主要为“军工电子Ⅱ”。

这与思林杰的业务领域差距较大。2023年年报显示,根据《国民经济行业分类与代码》(GB/T4754-2017),思林杰所属行业为“C40 仪器仪表制造业”,所属申万一级行业为“机械设备”,所属申万二级行业为“通用设备”。

从下游客户看,思林杰的客户主要为苹果产业链企业,终端的检测需求来自苹果公司。除了苹果产业链领域,在2023年年报中,该公司披露近年来也取得了VIVO、Meta Platform Inc(原名Facebook Inc,META.O)、亚马逊等企业的合格供应商资质,产品应用集中于消费电子检测领域。

以2022年为例,思林杰来自前五大客户的销售收入占营业收入的比例达74.89%,而科凯电子来自前五大客户的销售收入占营业收入的比例超99%。

综上,不难发现,思林杰与科凯电子在业务领域、所属行业、下游客户类型上均不相同,且两家公司在各自领域内的客户集中度均偏高,因此难以有并购整合上的业务协同空间。

时代投研认为,证监会“并购六条”虽然明确支持合理的跨行业并购,但对于盲目跨界并购一直秉承从严监管的态度。因此,在实际操作层面,上市公司仍需审慎进行跨行业并购,尤其是对于那些缺乏整合管理能力和业务协同空间的并购行为。

(全文2073字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com