白酒控货提价这半年:五巨头赚了851亿,山西汾酒净利首超泸州老窖

中小型酒企想要逆势翻盘,必须拥抱行业转型、消费转型、渠道变革等变化。

图源:图虫

图源:图虫

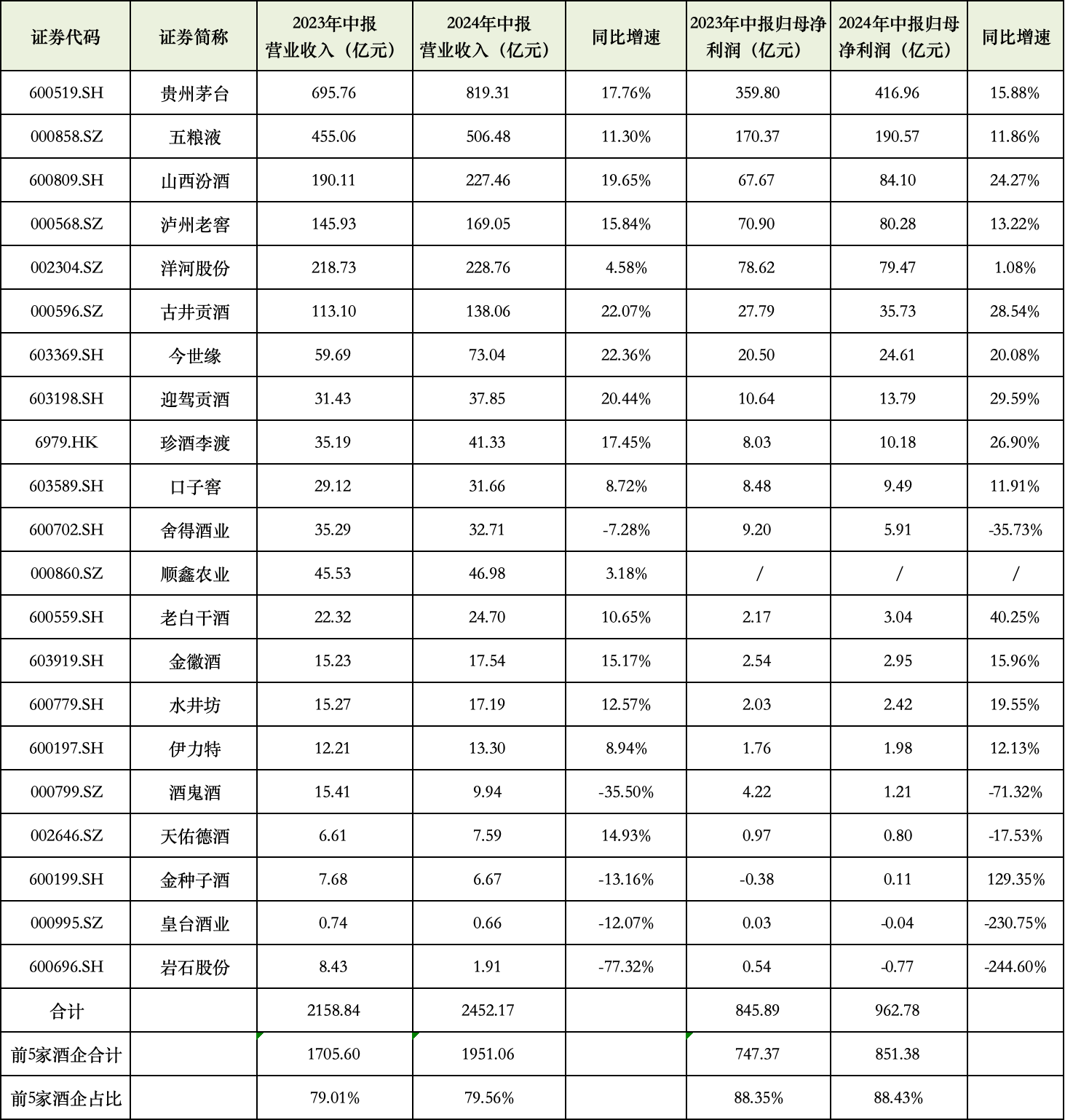

财报季收官,21家上市白酒企业悉数交出上半年考卷。

整体来看,白酒行业的整体复苏未达预期,但不少上市酒企表现出较强发展韧性。其中,前5家酒企贡献近九成营收,净利润规模优势也在持续扩大。

贵州茅台更在销售淡季的二季度提速,上半年以819.31亿元营收稳坐冠军宝座。与此同时,皇台酒业、岩石股份等尾部地方酒企生存空间被挤压,由盈转亏。

当前,白酒正处于转型升级关键期,白酒企业之间的竞争更加市场化、专业化以及细分化。今年上半年泸州老窖(000568.SZ)净利首次被山西汾酒(600809.SH)反超,业绩排名退至第四位。处在腰部的次高端酒企竞争同样白热化,珍酒李渡(6979.HK)则凭借营收和净利润双高速增长,取代舍得酒业(600702.SH),净利上升至第九位。若其增速延续至下半年,距离百亿营收将更近一步。

数据来源:21家酒企2024年中报。时代财经整理

数据来源:21家酒企2024年中报。时代财经整理

白酒营销专家蔡学飞认为,当前行业存量挤压趋势越发明显,此消彼长的替代式增长成为主流,贵州茅台(600519.SH)、五粮液(000858.SZ)、汾酒、今世缘(603369.SH)等全国性头部酒企和区域强势酒企依然保持了业绩与利润的高速增长,而以中低端产品为主的区域酒企则面临市场与利润萎缩的困境,中国酿酒行业寡头化格局不断强化。

五巨头半年赚了851亿,尾部掉队

今年上半年,21家白酒上市公司创造的总营收为2452.17 亿元(顺鑫农业仅计算白酒业务),其中,前5家酒企实现营收1951.06亿元,占比高达79.56%,占比较去年同期提升0.55%。

同时,头部酒企的净利润规模优势也在持续扩大。前5家酒企实现了851.38亿元的净利润,占21家酒企962.78亿元(未包含顺鑫农业白酒业务)总利润的88.43%,较去年同期的88.35%略有上升。头部效应进一步集中。

从增速上来看,头部酒企基本保持同比双位数增长的态势。其中,2024年上半年营收、净利润均位列第七位的今世缘以22.36%领跑营收增速。

方正证券分析认为,今世缘实施“停货+提价”组合拳,让渠道信心有所稳定,库存维持2-3个月良性水平,主力单品国缘四开、对开在动销旺季均有双位数以上增长,在苏酒挤压式增长中,公司经营基本面优势稳定。

营收超10亿元的企业中,净利润增速最快的是河北省白酒龙头老白干酒(600559.SH),增速高达40.25%。老白干称,主要是其持续优化产品结构,高中档酒的销售收入增加,同时持续开展降本增效活动,采取积极的销售政策调动了经销商的积极性,使得盈利水平不断提升。

在白酒行业分化中,存量市场向全国名酒、区域白酒龙头以及特色白酒企业靠拢的同时,尾部小型酒企的市场份额避免不了被进一步蚕食,业绩普遍失速。

今年上半年营收规模在10亿元以下的5家酒企,营收及归母净利润均下滑明显,呈现负增长态势。其中,皇台酒业(000995.SZ)和岩石股份(600696.SH,上海贵酒股份有限公司)更由盈转亏,归母净利润分别同比下滑230.75%、244.6%,分别亏损0.04亿元、0.77亿元。

岩石股份资金面临巨大困境,拖欠员工部分工资、供应商货款及客户现金返利等情况仍未消除,截至今年上半年公司经营活动产生的现金流量净额为-5970.95万元,流动负债为13.26亿元,不足以覆盖7.33亿元的流动资产,短期偿债能力较弱。

而对早已掉队的皇台酒业来说,在大本营甘肃省内市场的销售规模正逐渐萎缩,上半年该部分营收同比下滑7.71%至6068.74万元,而布局酱酒项目以推进省外市场的计划也被主动叫停,盈利问题短期内难以迎刃而解。

汾酒净利跻身“探花”,舍得业绩被反超

聚焦到营收前十的酒企,时代财经发现,近3年来,山西汾酒与泸州老窖业绩增速均放缓,两者之间的竞争愈发胶着。

在收入端来看,2021年以前,泸州老窖营收一直高于山西汾酒。在2023年以前,前者的全年归母净利润也一直高于后者,差距一度拉开到20亿元以上。

不过,2021年山西汾酒以75.51%的高增长首次在上半年踏进百亿营收大关,开始反超,其与泸州老窖上半年的归母净利润差距也在逐渐缩小。

而今年上半年,两者同样是双位数增速的情况下,山西汾酒奋力直追,以24.27%的归母净利润增速首次赶超泸州老窖,跻身“探花”位置。

角逐“探花”位置的另一名强劲选手洋河股份(002304.SZ)在今年上半年增长势头明显放缓,营收险守第三位,但归母净利润与去年同期相比,从第三下滑至第五位。

有业内人士指出,在市场缩量的环境下,洋河股份当前为了适应高端化转型进行渠道变革,谨慎向渠道压货,是业绩增速下滑的其中一个原因。而洋河股份早年通过深度分销在全国建立起近9000家经销商的精细渠道网络,若高端酒培育及全国化策略推进成功,未来的发展潜力仍然十分广阔。

关于库存问题,白酒营销专家蔡学飞认为,近几年整个中国酒行业由于产能过剩,动销降低导致了行业性高库存的风险,缺乏品牌支撑的酒企,库存会长期存在。

“从半年报可看出,目前大多数酒企都在降低合同负债来给渠道商减压,从而试图用时间换空间,控量保价,恢复渠道弹性,提振市场信心。”9月5日,蔡学飞接受时代财经采访时表示。

处在腰部的次高端酒企竞争同样白热化。

在经历2021年一轮高增长后,舍得酒业的渠道问题开始暴露,对传统优势大单品——品味舍得的控货挺价,拖累了其今年上半年业绩,归母净利润下滑35.73%至5.91亿元,排名从去年上半年的第九退至第十一位。民生证券认为,品味舍得处于去库存阶段,公司主动选择控货稳价为渠道释压,同时中高档酒结构弱化,叠加销售费率提升,利润短期承压。

而珍酒李渡则凭借营收和净利润双高速增长,净利润排名上升至第九位。若其增速延续至下半年,距离百亿营收更近一步。

以2023年数据来看,加上新晋成员今世缘(603369.SH),百亿营收俱乐部里有7名选手,除了上述提到的舍得酒业与珍酒李渡,还有“安徽四朵金花”之一的迎驾贡酒(603198.SH),上半年实现营收37.85亿元,同比增长20.44%。

二季度整体降速,区域酒企亟待突出重围

今年以来,白酒行业整体复苏未达预期,终端动销放缓。一季度得益于春节销售旺季的推动,大部分酒企销售收入均实现增长。但进入二季度销售淡季,疲态尽显。

国金证券近期研报显示,2024年二季度,白酒板块整体实现营业收入918亿元,同比增长11.2%。其中,高端、次高端、区域酒及其他分别实现营业收入597亿元、99亿元、223亿元,同比分别增长14.4%、8.5%、4.4%,而一季度上述子板块营业收入同比分别增长15.9%、14.2%、13.3%,区域酒及其他降速最明显,其次是次高端,而高端酒整体仍以稳为主。

具体来看,高端梯队中的贵州茅台和五粮液依然保持稳健态势,口子窖(603589.SH)、老白干、水井坊(600779.SH)和伊力特(600197.SH)等区域酒企在基数较低的情况下,二季度利润增速也比较可观。其余酒企普遍营收、利润双降。

头部阵营中,山西汾酒、泸州老窖、古井贡酒(000596.SZ)等企业也面临增速放慢的难题,而天佑德酒(002646.SZ)利润由增转降,尾部的岩石股份及皇台酒业下滑进一步扩大。

国金证券认为,从回款端看,自春节后动销氛围较快转淡,特别是商务需求减弱,渠道普遍未有较强的回款情绪。从酒厂角度看,淡季控货梳理价盘是常规操作,普遍不会施以较丰厚的渠道政策去催促渠道回款。两方面因素叠加,二季度回款表现普遍弱于收入端。

中小型酒企想要逆势翻盘,必须拥抱行业转型、消费转型、渠道变革等变化。

在名酒积极开展渠道下沉、抢占次高端价格带的同时,区域酒企则奋力推进全国化,“打造样板市场”成为各区域酒企今年的高频词,全国化战略从过去的快速招商铺货,转向集中资源精耕重点市场。

洋河股份在半年报中提到,坚持战略聚焦和资源聚焦,着眼于省内市场、省外高地市场和样板市场,深度拓展全国化;酒鬼酒一方面聚焦湖南大本营,通过消费者扫码活动、宴席活动等促进C端动销,同时强化样板市场建设及重点客户的定期回访,上半年已启动益阳、江苏、包头、石家庄等11个省内外样板市场。

展望行业深度调整的下半场,蔡学飞预判,行业目前正在筑底阶段,有望明年春节前后出现行业性的库存拐点,部分优势市场与品牌开始恢复性增长,从而带动行业的周期性发展。而白酒产业可能还需要几年时间去恢复、优化与升级。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com