今年油价共降12次,加满油比年初节省2元,明年还会继续跌吗?

“预计2024年原油价格可能会进一步回落”

12月19日,国内成品油价年内首次“六连降”,并创下年内最大降幅。

国家发改委的数据显示,自12月19日24时起,国内汽、柴油价格每吨分别降低415元、400元。折合升价,95号汽油、0号柴油下调0.34元,92号汽油下调0.32元。

此次调整过后,消费者的用油成本继续降低。以油箱容量在50升的小型私家车为例,车主加满一箱95号油将节省17元;油耗方面,以月跑2000公里,每百公里油耗为8升的私家车为例,每月油耗成本将减少约54元。

据油价网显示,当前31个省份的92号汽油价格在7.70-8.99元/升的区间内,95号汽油则处于8.24-9.55元/升的水平。调价后,多个地区的95号汽油价格也将有明显的下调趋势,天津、北京、内蒙古、湖南、宁夏、新疆的95号汽油将低于8元/升,回到“7元时代”。

国内成品油先扬后抑

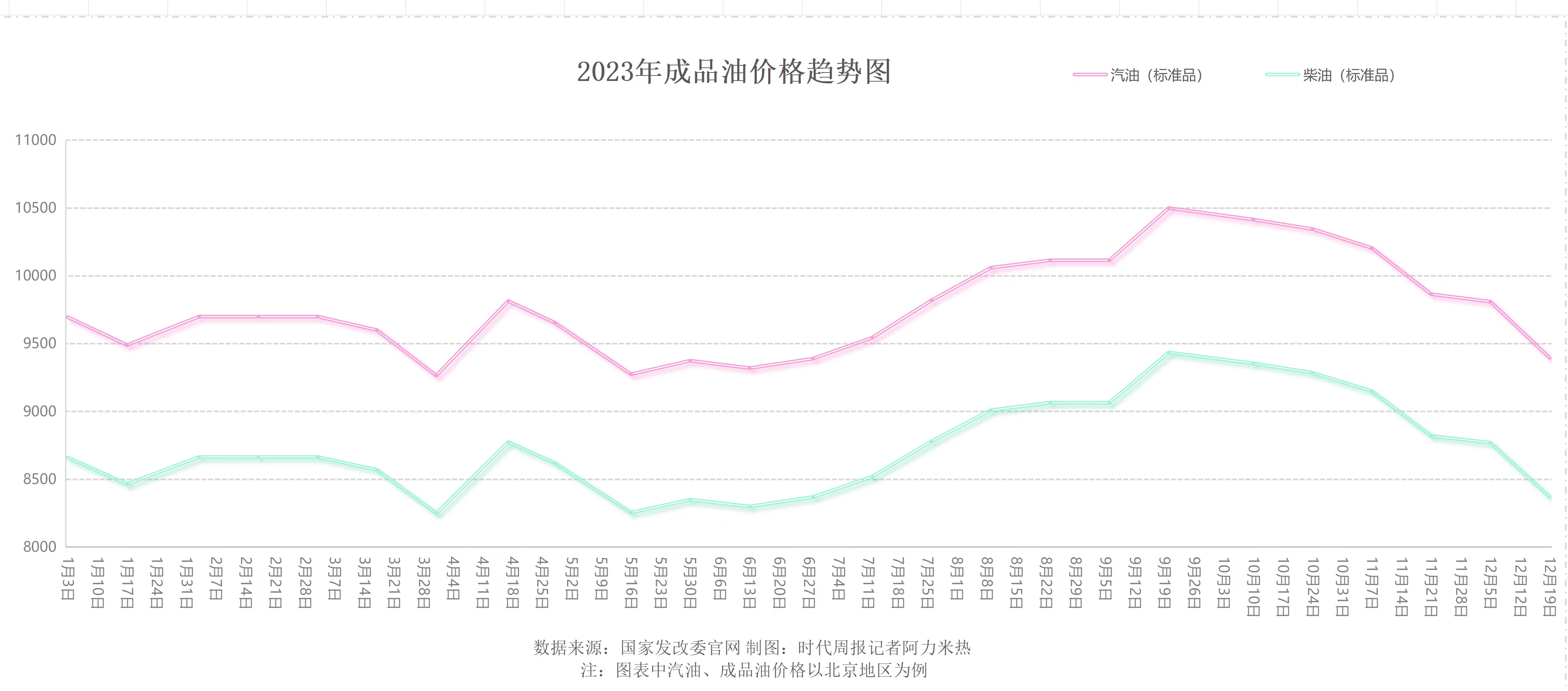

今年以来,国内成品油零售限价共经历25次调整,呈现“10涨12跌3搁浅”态势。涨跌相抵后,年内汽油、柴油零售价均累计下降50元/吨。

折合升价后,92号、95号汽油及0号柴油均下调0.04元/升。也就是说,与年初相比,车主加满一箱50升的油箱将节省2元。

回顾2023年国内成品油走势,今年以来,国内成品油价格呈现出“先扬后抑”的趋势。

金联创成品油分析师王延婷在接受时代周报记者采访时分析称,今年一季度,疫情防控平稳转段后,国内汽柴油消费恢复增长,叠加春节前后的需求旺季、消费爆发性增长下,国内成品油价格处于震荡上行的阶段。

但进入到二季度,这种报复性消费基本结束,导致需求量减少。与此同时,国内资源供应又处于相对较高位置,因此成品油的行情步入一个下行的阶段。

到了三季度,尤其是七月份以来,伴随着终端市场需求情况好转,部分贸易商适量采购,户外基建工程、道路施工、物流运输等行业用油量提升,对市场形成需求支撑。叠加市场对“金九银十”销售旺季的预期之下,汽柴油整体行情逐渐稳步回涨。

步入四季度,国际油价自高位震荡走跌,成本面弱势决定了国内成品油下跌的主基调。再加上国内经济增速、消费情况恢复不及预期,整个成品油行情步入了震荡下行的阶段。

展望明年,王延婷认为,由于国际原油价格上行动力不足,可能出现波动区间下滑的趋势。同时,随着新能源汽车的不断发展,以及全球经济形势不容乐观,也将对成品油市场需求造成压力。“因此,2024年国内成品油价格或将呈现小幅震荡下滑的趋势。”

2024年或将进一步回落

作为成品油的主要原料,国际原油价格走势与国内油价走势关联紧密。

金联创原油市场分析师韩正己在接受时代周报记者采访时表示,今年以来,国际原油市场在全球经济和供需基本面的权衡下,油价呈现宽幅震荡趋势。

上半年受消费旺季和减产政策提振,油价有所上涨。然而,经济压力和部分不如预期的经济数据导致油价在下半年回落。此外,地缘局势和OPEC(石油输出国组织)减产等因素也对油价产生了影响。“预计今年原油价格将同比下降超过15%。”

具体来看,今年年初,布伦特原油价格短暂爬升后在3月大幅下跌,最低点跌至70美元/桶。进入4月中旬,受OPEC+减产等因素影响,油价短暂回升后再次下跌。7月,受国际局势影响,油价开始持续走高。

此外,10月份巴以新一轮冲突更是将油价推至年内新高,WTI原油期货从7月初的63美元/桶,增长至10月中旬的95.03美元/桶。

不过,因担心疲软的经济削弱石油需求以及OPEC+减产存在不确定性因素,石油市场依然面临着下行压力。油价的涨势并没有持续下去,很快就转向了下跌。

石油开采 图源:图虫创意

石油开采 图源:图虫创意

本轮调价周期内,国际油价继续震荡下跌,其中WTI原油期货更是两度跌破70美元/桶大关,最低跌至67.71美元/桶,与9月28日创下的年内最高点相比,不到三个月的时间内最大跌幅达到29%。

布伦特原油期货也一度逼近70美元/桶,与9月28日创下的年内最高点相比下跌了24%。隆众资讯分析师李彦告诉时代周报记者,本轮巴以冲突暂未蔓延至周边产油国,对原油供需影响有限,但市场需求和经济前景不佳也对油价形成了下坠压力。

展望2024年,韩正己表示,由于经济放缓和供应增加将导致需求支撑力度不足,综合市场情况,预计2024年原油价格可能会进一步回落。“以WTI原油期货为例,原油期货价格运行区间会处于60-90美元/桶或60-85美元/桶。”

他表示,从供需关系来看,OPEC+此前已将原油减产政策延长至2024年年底,但明年沙特及俄罗斯的额外减产或发生变化,减产力度或有所缩水,原油供应量存在增加的可能。同时,随着全球经济压力的加大,能源需求增长或会受限,原油供应有可能转向供过于求的局面。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com