请货运司机港交所敲钟,快狗打车拿下“同城货运第一股”,市值近140亿港元

截至24日12时,快狗打车市值超过137亿港元,股价为22.4港元,盘中一度涨超7%。

三名货运司机成敲钟人。图源:快狗打车

三名货运司机成敲钟人。图源:快狗打车

6月24日上午9时,被外界称作“同城货运第一股”的快狗打车正式登陆港交所。

上市首日,快狗打车股价表现强劲,开盘即上涨。截至24日上午休盘,快狗打车股价为22.4港元,与IPO发售价21.5港元相比涨幅达4.19%,盘中一度涨超7%,目前快狗打车的总市值为137.88亿港元。

根据招股书信息,快狗打车在中国内地、香港、新加坡、韩国及印度的340多个城市开展业务。弗若斯特沙利文数据显示,成立于2014年的快狗打车也是内地第三大线上同城物流平台,市场份额为3.2%,次于货拉拉和滴滴货运。

作为“老三”的快狗打车率先上市,能否给同城货运市场格局带来新的变化?

招股书195处提到竞争,海外业务占比逐年上升

面对头部效应明显的同城货运市场,快狗打车在招股书中有195处提到了“竞争”。

在6月24日的上市仪式上,到家集团创始人兼快狗打车董事长陈小华再次提到了“竞争”一词,“无论未来的环境怎样,无论竞争怎样,我们坚持自己的节奏一步一步把每个目标实现”。

快狗打车前身为58速运,系58同城在2014年正式对外推出,随后与在香港的“独角兽”货运平台GOGOVAN合并,更名为快狗打车。弗若斯特沙利文数据显示,2021年,同城货运市场中,头部企业货拉拉占据半壁江山,市场份额达到52.8%。在2020年及以前,快狗打车长期位列市场第二,拥有5%左右的市场份额。

这一市场格局在2021年改写。成立于2020年的滴滴货运在去年超越快狗打车成为行业第二,现市场份额为5.5%,快狗打车以3.2%的市场份额位居第三,二者与第一名货拉拉所占的市场份额相距较远。

“上市意味着公司进入了经济领域标准化最高的竞技场,之前在产品、供应链、在本行业内和竞争对手展开竞争,今天我们在跨行业的战略规划和市场洞察、生意预测和把控、资本判断和驾驭,乃至行业起伏和应对等方面和每家上市公司展开角逐。”快狗打车CFO胡刚在上市仪式现场表示。

截至24日12时,快狗打车市值超过137亿港元,股价为22.4港元,盘中一度涨超7%。

作为比较,今年3月,网传货拉拉将以100亿美元的估值寻求新的融资,将在IPO前寻求约5亿美元的新资金。货拉拉方面则表示“没有具体的上市计划和具体上市时间表”。

值得一提的是,招股书显示,2021年,快狗打车在香港市场的市场份额为50.9%。

在一二线城市市场竞争激烈的情况下,海外市场与内地低线城市或是快狗打车未来发展的重要阵地。根据快狗打车公布的全球发售情况显示,其获得全球发售的所得款净额约为5.67亿港元。其中,约20%(1.135亿港元)将用于在海外市场寻求战略联盟、投资及收购。

“到2025年,我们计划在中国内地另外90多个低线城市提供我们的服务,并扩展到亚太地区新的海外市场。”快狗打车称。

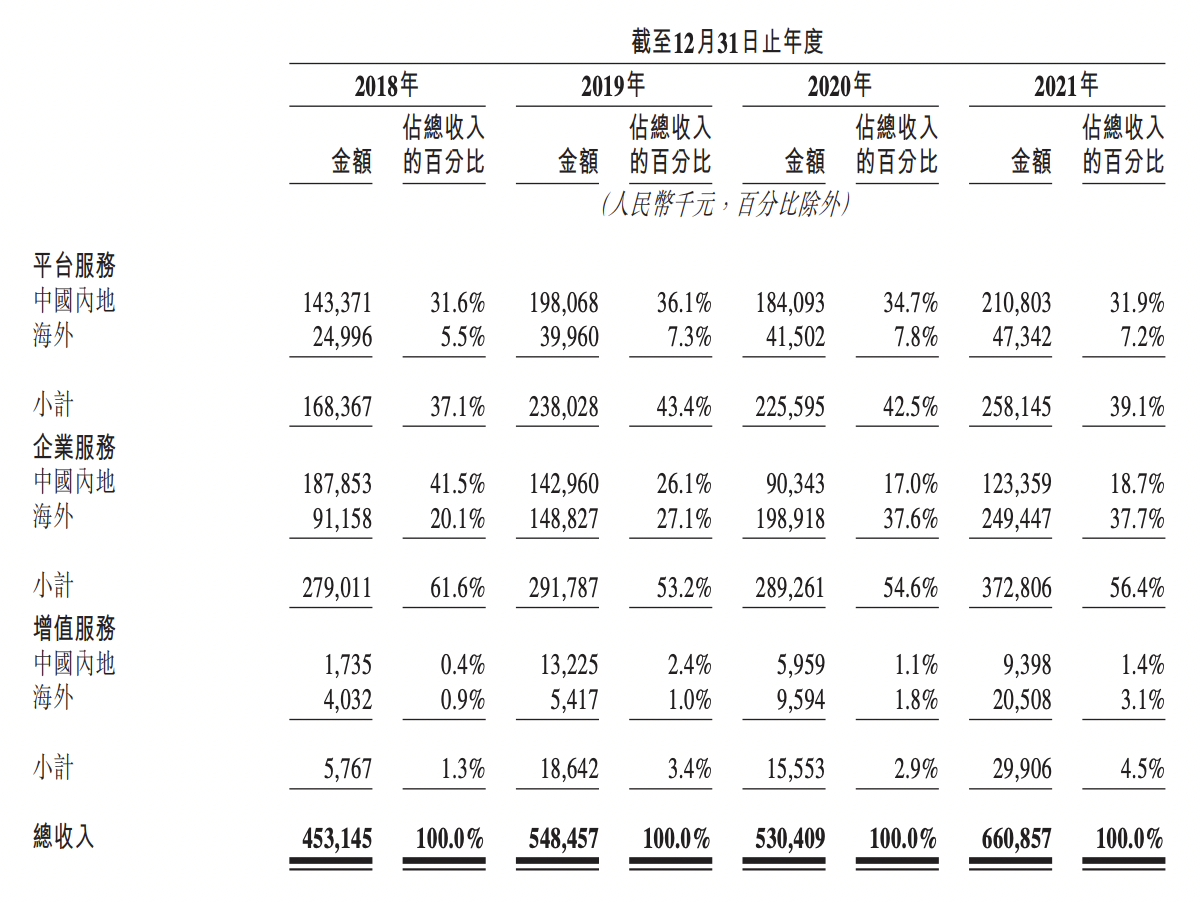

2018年、2019年、2020年和2021年,快狗打车海外业务所产生的收入在总收入的占比分别为26.5%、35.4%、47.2%和48%,海外业务占比呈逐年上升趋势,快狗打车计划继续进一步拓展香港、新加坡、韩国及印度的现有市场份额。

四年亏损超过27亿元,新能源货车是大势所趋

2020年3月以来,受新冠肺炎疫情影响,港交所以“云敲锣”代替了现场敲钟仪式。据中新网援引港媒报道,快狗打车也是新冠疫情后首家在港交所新装修的金融大会堂举办实体上市仪式并进行敲锣的公司。

近两年来,内地公司港股表现低迷,知乎等热门公司在港股上市首日破发。有投资者认为,快狗打车在港交所成功举办现场敲锣仪式,一定程度上给市场提振了信心。

不可忽视的是,近年来快狗打车持续面临巨额亏损。2018年、2019年、2020年和2021年,快狗打车营收分别为4.53亿元、5.48亿元、5.3亿元、6.6亿元;期内亏损分别为10.71亿元、1.84亿元、6.58亿元、8.73亿元,近4年亏损达27.86亿元。

快狗打车招股书截图

快狗打车招股书截图

陈小华曾在2018年表示,快狗打车“要有亏两亿美金的决心,没有想过怎么挣钱”,如今亏损已超“决心”,面对二级市场对盈利能力的考验,快狗打车仍在寻找突破口。

时代财经注意到,“绿色”也是快狗打车此次上市仪式中反复提起的关键词。

“早日携手我们的合作伙伴,建成100%是新能源货车的货运平台。”陈小华在上市致辞中表示。

快狗打车在招股书中提到,同城物流行业的领军企业正与大型新能源汽车生产商合作,实施环保物流解决方案。新能源汽车的等距离行驶成本较低,可降低同城物流服务的成本,从而为行业增长提供另一动力。

2018年、2019年、2020年及2021年,快狗打车平台上约2.3%、6.1%、13.4%及30.4%的在中国内地的订单由新能源汽车完成。在深圳,新能源汽车完成的订单比例从2021年1月的54.7%上升至2021年12月的85.8%。到2023年底,超过80%的订单将由新能源汽车完成。

快狗打车还表示,新能源汽车在城市区域的准入限制比燃料汽车少并享有补贴等优惠政策。截至2021年12月31日,快狗打车已与157家中国内地货运车辆制造商及经销商达成战略合作关系,其中有84家经营新能源汽车,将有意购买或租用车辆的司机提供折扣价。

此外,快狗打车称,计划进一步抓住中国内地物流市场价值链带来的变现机会,例如推出新能源汽车租赁服务。

快狗打车的另一话题之举,是把平台上的货运司机请进敲锣仪式现场,由三位平台司机替代公司高层进行敲锣。

司机运力是货运平台的重要支撑。2018年、2019年、2020年和2021年,快狗打车分别拥有130万名、300万名、420万名及520万名注册司机,以及约1450万、1980万名、2400万和2760万名注册托运人。

近年来,快狗打车司机抽佣比例不断上升,引起不少司机争议。在百度贴吧上,有位于甘肃的全职快狗司机反映,平台抽佣加上第三方车队抽佣比例近20%。招股书显示,2018年到2021年,快狗打车平台内地的平均抽佣率从5.8%上涨至12.9%,海外市场平均抽佣率从4.5%上涨至9.2%,

快狗打车解释道,在业绩纪录期,中国内地及海外市场平台服务的平均抽佣率一直呈上升趋势,表明其定价能力增强。

行业抽佣率的变化,也在一定程度上反映了快狗打车面临的市场竞争。根据招股书,2021年,其中国内地平台服务的净抽佣率降至2.6%,而2020年为8.3%,主要由于为平台服务交易用户提供的奖励大幅增加,反映更激进的增长战略及中国内地线上同城物流市场的激烈竞争。

股东方面,在IPO之前,快狗打车的最大股东是58到家,持股比例达51.2%。林凯源等股东持股的GoGoVan Cayman持股17.82%,阿里巴巴集团合计共持有15.99%的股份(淘宝中国持股13.09%,菜鸟持股2.87%)。

快狗打车也是继58同城后“58系”第一家正式上市的公司,在此之前,天鹅到家、安居客分别向纽交所和港交所递交招股申请书,目前均未实现上市。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com