储能爆单冲击波:电芯涨价近20%,有工厂排单到年底,厂商海外以价换量“抢单”

储能的“春天”能持续多久?

今年以来,储能市场分外火热。

从国内“136号文”带来的“531”抢装潮,到美国关税90天窗口期带来的抢出口潮,再到澳大利亚23亿澳元户储补贴、欧洲去库存叠加西班牙大规模停电刺激户储订单增加……共同促成了储能需求维持高景气度,储能电芯出现“一‘芯’难求”“加价也排不到货”的情况。

而近日发布的《新型储能规模化建设专项行动方案(2025—2027年)》则预计三年内全国新增装机容量超过1亿千瓦,2027年底达到1.8亿千瓦以上,带动项目直接投资约2500亿元;并指出新型储能技术路线仍以锂离子电池储能为主,各类技术路线及应用场景进一步丰富,培育一批试点应用项目,打造一批典型应用场景。

这一消息让原本躁动的储能市场再增添一把火,在该方案发布后储能板块指数一度创下近三年来的新高。

不过,多位业内人士均向时代财经提到,本轮“储能电芯热”主要是由于供需之间的阶段性错配,随着此前扩产的新产能释放,或有望在未来改善供需错配的情况。

除此之外,电芯厂家已经“卷”到了海外。SMM储能分析师李亦沙在接受时代财经采访时提到,今年上半年大家为了在中东抢项目将价格压低,最近新订单的价格几乎跟国内持平,“对于量级很大、有前景的海外市场,还是会有电芯厂家采用‘以价换量’的策略。”

储能的“春天”能持续多久?

图片来源:图虫创意

图片来源:图虫创意

产线满产“轰隆隆”,储能电芯价格回暖

近年来,储能行业加速扩张,规划产能快速提升。据中国化学与物理电源行业协会储能应用分会产业数据库不完全统计,2024年中国储能电芯规划产能超1000GWh,但实际出货量仅300GWh,产能利用率不足35%。

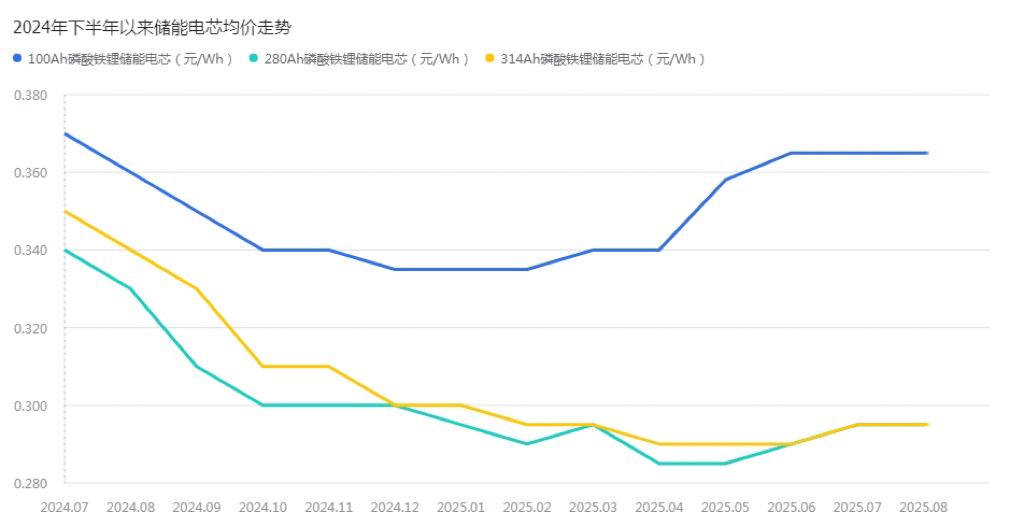

反映到价格上,是去年下半年以来储能电芯价格节节走低。根据InfoLink Consulting的数据,今年1月,280Ah磷酸铁锂储能电芯均价率先跌破0.3元/Wh,314Ah磷酸铁锂储能电芯均价也在次月跌破该水平线;到今年4月,上述两种规格的电芯价格均创下一年来新低,分别报0.285元/Wh、0.290元/Wh。

但进入下半年,市场形势发生转变。“今年挺奇特的,电芯涨价了,之前的产能过剩好像一下子不存在了。”有储能系统集成商相关人士如此感慨。

“近期储能电芯市场需求确实呈现高速增长态势,今年3月起,海辰储能厦门、重庆基地就进入满产状态,这种满产状态一直持续至今。目前,工厂的订单排产已至年底,生产计划十分饱和。”海辰储能重庆制造基地总经理叶蓁近日接受时代财经采访时表示。

据时代财经了解,目前亿纬锂能、海辰储能、瑞浦兰钧、远景储能等企业的产线持续满负荷运转;鹏辉能源则在互动易上提到,目前其主要储能产品型号如314Ah大储电芯生产线、100Ah、50Ah小储电芯生产线均满产。

有储能电芯企业相关人士对时代财经表示,公司在一两个月前也满产了,目前在手订单已排到12月份。

储能电芯从过剩到进入了“加价也排不到货”的状态,供需反转超出了市场预期,电芯价格也企稳回升。

InfoLink Consulting在9月5日的分析中提到,100Ah方形磷酸铁锂储能电芯均价为0.370元/Wh;280Ah均价为0.298元/Wh;314Ah均价达0.298元/Wh,环比均有小幅上升,已经回升至接近年初的水平。

“从6月底开始,能感受到市场出现供需偏紧的情况。”李亦沙表示,“之前较多二三线电芯厂实际报价在0.26元/Wh~0.27元/Wh,但在8月之后,电芯厂都往0.275元/Wh~0.285元/Wh以上报价。就314Ah电芯而言,目前平均价格在0.306元/Wh,近两个月涨幅近20%。”李亦沙提到。

不过,储能系统价格却还是一如既往的“卷”。

在9月17日举办的2025世界储能大会上,宁德时代创始人、董事长曾毓群在致辞中表示,储能行业价格竞争异常激烈。他提到,近三年间,储能系统价格下降了约八成,近期某个集采项目的中标价格甚至低过了0.4元/Wh,严重偏离成本。今年价格战已经蔓延到了海外,这不仅让储能企业的毛利急速缩水,关键是不可持续,得不偿失。

海外市场大爆发,供需错配显现

锂电池行业人士周延(化名)对时代财经表示,当前行业出现“一‘芯’难求”,本质上是供需之间的阶段性错配。

“一方面,海内外储能市场持续超预期增长,中国、美国、欧洲、澳洲等地的市场需求在相关产业和贸易政策的推动下大幅放量;另一方面,储能电芯正处于从300+Ah向500+Ah升级的代际切换期,多数头部厂商暂停了300+Ah产品的产能扩张,将重点放在新一代大容量电芯上,但由于新产能尚未完全释放,短期内加剧了供需矛盾。”周延说道。

掀起供需阶段性错配风波的第一颗“石子”是今年年初的“136号文”。

该文件提到,今年6月1日后并网的增量项目需完全通过市场竞争确定电价。为确保项目收益,新能源开发商纷纷加快项目建设与并网速度,而上半年项目并网节点也前移至5月31日。

叶蓁表示,今年上半年,国内“531”并网政策窗口期刺激了短期抢装潮,同时“136号文”发布后,地方配套性政策逐渐出台,叠加储能持续技术降本的因素,储能的经济性显著提升,市场化需求保持高速增长态势。

据中关村储能产业技术联盟(以下简称“CNESA”)数据,5月新增装机刷新历年月度装机新高,达到10.25GW、26.03GWh,同比分别增长462%、527%。截至2025年上半年,中国新型储能累计装机规模同比增长110%,首次突破100GW,累计装机规模是“十三五”时期末的32倍。

图片来源:图虫创意

图片来源:图虫创意

下游电站抢装潮,上游工厂爆产能。有储能集成商对时代财经表示,早在上半年抢“531”并网时,工厂产能就已经拉满,目前自身产能主要服务自己的项目,没有多余产能分给别的企业。

“今年海外订单大爆发,我们也有不错的进展,在手订单有所增加,但是落地还需要点时间。这次海外订单爆发基本被头部企业包了,竞争特别激烈。”该储能集成商表示。

而上述集成商提到的海外订单爆发,则成为供需阶段性错配的第二颗“石子”。

叶蓁提到,海外储能需求呈现爆发式增长,美国、欧洲、中东市场需求激增。今年以来,中东市场表现格外抢眼,欧洲等传统储能市场的项目也在持续加速推进;与此同时,东南亚、非洲、拉美等新兴市场也在持续释放潜力,对储能的需求逐步显现。

今年以来,储能企业纷纷加速出海,在中东、欧美市场斩获不少大单。

根据CNESA DataLink全球储能数据库的不完全统计,2025年1~6月中国储能企业新增海外订单规模163GWh,同比增长246%。从区域分布看,中东、澳大利亚、欧洲位列前三,均突破20GWh。

远景储能市场与解决方案总经理郑汉波对时代财经表示,今年以来公司连续斩获欧洲、澳洲等多个大容量储能订单,截至2025年中,远景已在全球参与超过300个项目,累计交付超过30GWh,包括英国Wormald Green、Harmony项目等大型储能项目,在手订单超50GWh。

而进入到下半年,储能出海势头未减,多家储能企业继续收获大单——如华为数字能源斩获132MWh丹麦最大储能项目、宁德时代斩获2.2GWh东南亚最大光储项目等。

林洋能源相关人士对时代财经表示,公司最近签了蒙古国和毛里求斯等里程碑式的电池储能系统订单,其中,毛里求斯政府性公开招标电网侧储能项目主要用于调峰调频、保证电网稳定,中标价格约为1.79亿元人民币。“2025年将是公司实现储能产品规模化海外销售的第一年。”林洋能源说道。

中广储能源科技有限责任公司CEO张波也告诉时代财经,近两个月,其公司的欧洲订单相较去年有所增多。

而从储能上市公司财报中,也能一窥行业的景气度。

Wind数据显示,在储能板块的55个成分股中,宁德时代、国轩高科、阳光电源、德业股份、比亚迪、海博思创等31家企业在2025年上半年均实现营收和归母净利润双增,其中科陆电子、杉杉股份实现扭亏为盈。

具体来看,得益于全球市场需求保持强劲,阳光电源储能业务成为“黑马”,上半年营收同比增长127.78%至178.03亿元,超过光伏逆变器成为营收TOP 1。国轩高科则提到,储能业务增长稳健,国内外斩获多笔订单系公司上半年盈利能力大幅提升的主要原因之一。

有电芯小厂忙推销,大厂海外扩产

但人与人的悲欢并不相通,“爆单”现象并非阳光普照,而是“马太效应”之下的局部现象。

在张波看来,国家电网/能源巨头主导的大型项目增多或是推动头部企业“爆单”的原因之一,“为了项目均衡性,一般独立储能电站超大订单(如500MWh级)只会招一个电芯生产厂家。”

据李亦沙调研,目前一二线电芯企业排单已普遍安排至11月,且已有部分排单至2026年年初,且他们以销售远期订单为主,对零单客户提出更高的价格和更严格的账期要求,部分要求现货现款。

于是,着急要货的下游储能集成商转身去找三四线电芯厂商拿货,带动三四线厂商的产能利用率提升。但这离“爆单”还有好几步路。

张波所在企业以欧洲、非洲户储市场为主,其对时代财经表示,一个半月前其向广东省内头部锂电厂家采购电芯时,价格和拿货时长并没出现明显变化,虽然近期并没有下单电芯,但最近还有电芯小厂商在持续联系推销电芯。

储能系统方面,“马太效应”持续显现。

CNESA数据显示,今年上半年,中国储能系统中标规模大幅增长264%,达到86.2 GWh,主要原因在于集采/框采中标规模激增,同比大幅增长618%,占比69%,较去年同期提升33个百分点。

但在市场规模稳步增长的背景下,储能系统中标企业(不包含集采/框采)共计124家,同比减少31.1%,0.5C储能系统中标价格整体均价仍同比下降超27%,市场竞争加剧。

国内中标企业数量同比下降,出海能拿下订单的企业主要集中在头部厂商。据CNESA DataLink全球储能数据库的不完全统计,从出海企业来看,2025上半年,中国仅超50家企业签约储能订单/合作。

“马太效应”之下,对于中小储能厂家,找准细分领域和差异化场景才是生存之本。“我们的生存空间在于家庭户储、便携式储能以及无人机、小型电动车方面的相关配套,个性化电池这块可能也有一些空间。”张波表示。

图片来源:图虫创意

图片来源:图虫创意

在中小储能企业仍在寻求销路时,部分储能大厂选择继续加码扩产。

林洋能源在定期报告中提到,其储能系统年产能提升至10GWh,另新增沙特在建海外生产基地2GWh,预计年内投产;宁德时代提到,目前市场需求依然比较旺盛,公司根据市场需求情况扩建产能,今年资本支出(CAPEX)较去年会有一定增长;而南都电源因新建储能系统集成产能而导致今年上半年末在建工程增长至13.92亿元。

郑汉波表示,未来市场扩展将“国内外齐头并进”,国内市场聚焦高价值项目,主推远景交易型储能,帮助客户实现更多盈利;欧美、澳洲等市场毛利合理、标准规范,未来公司将继续加大资源投入,进一步提升市场份额,并持续挖掘印度、中东、南非等发展中市场的大型项目机会,助力全球绿色能源转型。

展望下半年,李亦沙表示,从需求层面看,美国市场在关税政策及《大而美法案》推动下,“抢出口”需求仍将持续;中东、印度等新兴市场订单预计进入稳定交付阶段;澳大利亚户用储能补贴带来的市场需求具备1–2年的持续性;国内方面,受11月后北方气温骤降影响,多家电芯企业可能提前交付内蒙古等地区量级较大的项目。综上所述,预计全球储能市场下半年仍将保持高景气度。

从供给层面,今年下半年仍有314Ah电芯产能进行释放,这些新增产能主要来自于一二线厂商的前期布局,小部分来自代工起量。

整体来看,今年下半年还会延续供需紧张的格局,对于三四线电芯厂而言,年末在完成一定订单交付后,产能利用率会有小幅下降的短期波动;而储能电芯价格在供需紧张格局下仍有小幅的上涨空间,随着大电芯投产,预计到明年年中314Ah电芯价格可能会回到现在的均价水平。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com