自动分期槽点多,有大冤种交了上万利息!银行:客户没看清条款

随着监管力度加大,未来或许将有更多银行取消自动分期功能。

图片来源:Pexels

图片来源:Pexels

人手一张信用卡的年代,一不小心踩了坑可能都不知道。比如账单被自动分期,额外支付上万元手续费。

时代财经了解到,国内多家银行信用卡拥有自动分期功能,但银行方宣称的“能有效满足客户自动循环消费信贷需求”,反倒成为持卡人的槽点。

时代财经在黑猫投诉平台搜索“自动分期”,显示有超过1.7万条投诉记录。多位持卡人表示在不知情、未经同意或被诱导情况下办理账单自动分期,利息高企,若自行取消还被收取手续费,甚至有不少人多次与银行协商无果,最终只能向银保监会投诉。

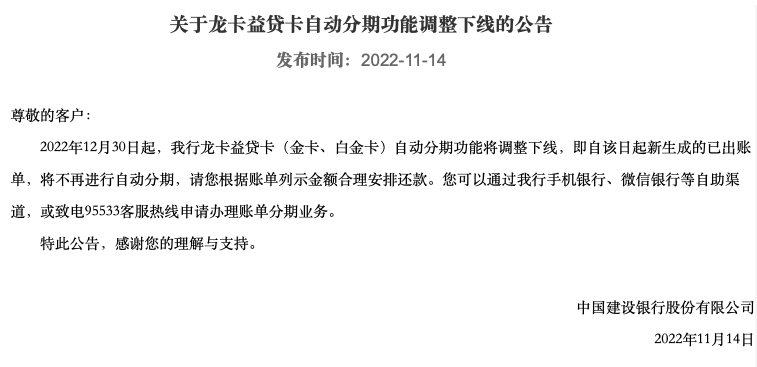

也正因如此,11月14日,建设银行官网发布公告称,从2022年12月30日起,龙卡益贷卡(金卡、白金卡)自动分期功能将调整下线,即自该日起新生成的已出账单,将不再进行自动分期。

图片来源:建设银行官网

图片来源:建设银行官网

同日,时代财经致电建设银行,相关客服人员表示,由于很多客户投诉表示,益贷卡在没有经过客户的同意下自动分期。根据监管部门的要求,从12月30日起不能再进行分期付款。

目前还有哪些银行存在自动分期信用卡?监管部门对此相关要求是什么?还有什么消费者需要注意的“坑”?

一不小心产生上万元利息

建行官网显示,益贷卡是建行2013年首推自动循环消费信贷信用卡,该产品与其他信用卡产品最大的不同之处,就是拥有自动分期功能,账单可分为3/6/12/24期,银行按月收取自动分期的基准手续费率5‰。

所谓账单自动分期付款业务,是指持卡人一次性申请签约绑定,以后无需每次电话(或通过其他方式)申请账单分期的业务。持卡人只要每期账单刷卡消费达到约定金额,便会将该笔业务自动处理成分期业务,一般分为6期、12期、24期、36期不等。

信用卡自动分期主要分几种情况,一是如益贷卡,本身就是自动分期信用卡,起分金额满足10元便会自动分期;二是满额自动分期,每家银行不同,如广发银行起分金额为500元;三是受银行客服的诱导。

上述建行客服人员无奈表示,许多客户对自动分期不了解,办卡时也没有仔细看清楚条款,产生了一定手续费,致使该业务收到很多投诉。

然而事实上,由于大部分银行信用卡的业务协议极其详细且复杂,大多消费者对银行业务并未了解透彻,在诱导或不知情下被开通自动分期占大多数,有的甚至一不留神交数万元“学费”。

11月15日,时代财经在黑猫投诉上搜索“自动分期”,平台显示超1万7千条投诉信息,涉及银行众多,包括兴业银行(601166.SH)、招商银行(60036.SH/03968.HK)、光大银行(601818.SH/06818.HK)、中信银行(601998.SH/00998.HK)等。

一名消费者投诉表示,2021年6月初,某银行诱导其开通自动分期功能,但其根本不了解什么是自动分期,却要每月支付利息一千多块,至2022年10月25日已支付利息三万块左右,因此,其要求银行退还全部自动分期费用。

平台显示,当日该银行信用卡中心已经回复投诉,但至今仍未解决该争议。同日,时代财经也采访了多名“踩坑”消费者。

素素(化名)表示,其在前两天也在被诱导开通了招商银行信用卡的自动分期,“业务员给我打电话,说要给我提高信用额度,强调信用额度的时候口齿清晰有力,但一到自动分期那块儿语速快准狠,我想着之后还有协议可以看,就在电话里同意了。”

但直到素素收到信息时,她才知道这是个“坑”。素素称,只要账单在100块以上就自动分期,年化利率还高达8.48%,但相比下余额宝年化利率才2%左右,“差点做了大冤种”。

图片来源:受访者提供

图片来源:受访者提供

高婕(化名)告诉时代财经,其在2015年办理了某银行青春信用卡,但在发卡一个月后对账时才发现账单被自动分成3期,每个月要支付40多块手续费。

“我没有收过银行的提醒,当时发现了之后就打电话给客服,要求中止分期,并且提前支付剩余账单,不让它再收第二、三期手续费。”高婕表示,因为金额不多,其并没有投诉,并在两三年前就把青春卡取消了。

但小墨(化名)没那么幸运,她也在2015年办理了一张兴业银行信用卡,同样也在没有收到明显提醒的情况下被自动分期,2年多后无意间查看邮箱才发现,当时已经支付了数千元手续费。

银保监会加大监管

在时代财经采访过程中发现,许多消费者一不留神便“踩坑”,但“受伤”后往往投诉无门。

小墨表示,黑猫投诉等投诉平台并不能百分百帮助他们,打银行人工客服投诉也没用,最终兴业银行只给她退还三个月手续费,前面好几千块打水漂了。

不过,随着投诉案例越来越多,近年来银保监会也加大了监管查处力度。

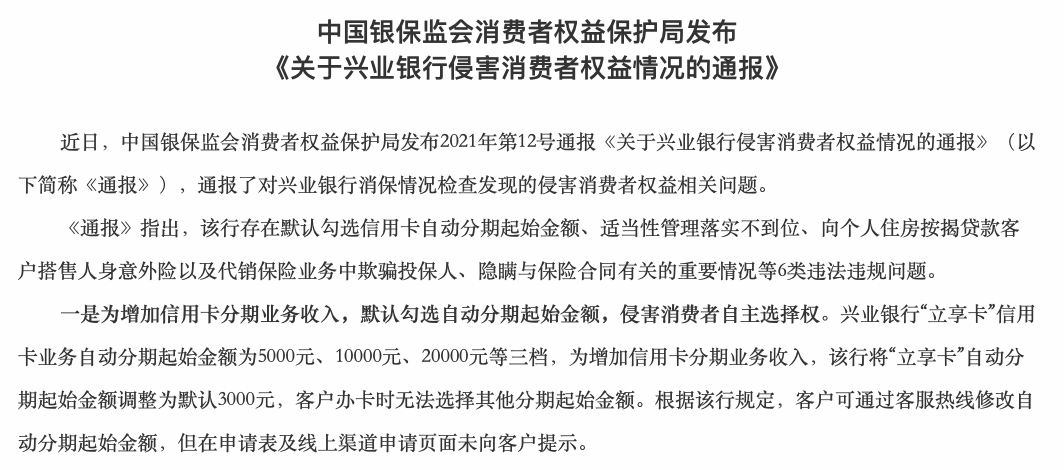

2021年7月7日,银保监会发布《关于兴业银行侵害消费者权益情况的通报》(下称“通报”)公告。《通报》其中指出,兴业银行为增加信用卡分期业务收入,默认勾选自动分期起始金额,侵害消费者自主选择权。

图片来源:银保监会官网

图片来源:银保监会官网

据悉,2015年3月,兴业银行开办“立享卡”信用卡业务,自动分期起始金额为5000元、10000元、20000元等三档。但2019年3月起,为增加信用卡分期业务收入,该行将“立享卡”自动分期起始金额调整为默认3000元,客户办卡时无法选择其他分期起始金额。

受到通报批评后,2021年8月,兴业银行发布相关公告,宣布于2021年8月31日起陆续在各渠道暂停客户申请自动分期业务,立享卡、兴业通卡自动分期功能不受影响,已成功开通自动分期业务的客户不受影响,可继续正常使用、修改和关闭该业务,关闭后暂时不能重新开通。

而后在2021年12月16日,银保监会发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》(下称“《通知》”),最终在今年7月7日发布正式文件。

关于规范信用卡息费收取,《通知》要求银行业金融机构切实提高信用卡息费管理的规范性和透明度,在合同中严格履行息费说明义务,以明显方式展示最高年化利率水平,并持续采取有效措施,降低客户息费负担,积极促进信用卡息费水平合理下行。

针对信用卡分期业务,《通知》要求银行业金融机构明确最低起始金额和最高金额上限,统一采用利息形式展示分期业务资金使用成本,不得诱导过度使用分期增加客户息费。

上述建行客服人员告诉时代财经,该行决定下线益贷卡自动分期功能,其实也是根据监管部门的要求。

而在建行此举前,10月27日,民生银行也发布公告表示,将于11月30日下线自动分期业务,届时已签约自动分期业务的客户账单将不再自动转为分期。

随着监管力度加大,未来或许将有更多银行取消自动分期功能。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com